FATTURA ELETTRONICA: UNA MANO DI CONTI

— 27 Febbraio 2018Riportiamo testualmente [per g.c.] quanto pubblicava STAFFETTA PETROLIFERA in data 22 febbraio 2018:

«Il ministero dell’Economia sta studiando un sistema per rendere più semplice l’addio alla scheda carburante con l’entrata in vigore dell’obbligo di fatturazione elettronica dal prossimo 1° luglio. Lo ha annunciato ieri il vice ministro all’Economia Luigi Casero a margine di un evento sulla riforma dell’amministrazione finanziaria. “La digitalizzazione deve servire a semplificare e non a complicare la vita agli operatori”, ha detto Casero, secondo quanto riportato dal Sole24Ore. Per metter a punto il nuovo sistema, ha aggiunto Casero, “ci sarà bisogno del supporto tecnico di agenzia delle Entrate e Sogei”.

Già la scorsa settimana Casero aveva annunciato semplificazioni parlando al Consiglio nazionale dei commercialisti.»

Intento quanto mai lodevole, e assolutamente necessario, dal momento che, tra una cosa e l’altra, il termine del 1° luglio é dietro l’angolo.

L’obbligo della fatturazione elettronica, infatti, é stato sancito dall’articolo 1, cc. 920 e 927, della Legge 27 dicembre 2017, n. 205, «Bilancio di previsione dello Stato per l’anno finanziario 2018 e bilancio pluriennale per il triennio 2018-2020», in questi testuali termini: «920. All’articolo 22, terzo comma, del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, è aggiunto, in fine, il seguente periodo: “Gli acquisti di carburante per autotrazione effettuati presso gli impianti stradali di distribuzione da parte di soggetti passivi dell’imposta sul valore aggiunto devono essere documentati con la fattura elettronica”» e «927. Le disposizioni di cui ai commi da 920 a 926 si applicano a partire dal 1° luglio 2018.».

Il provvedimento nel suo insieme é quello che, ai commi 924 e 925 istituisce il credito d’imposta del 50 % del totale delle commissioni per i rifornimenti tramite sistemi di pagamento elettronico, come testualmente riportato in legge: «924. Agli esercenti di impianti di distribuzione di carburante spetta un credito d’imposta pari al 50 per cento del totale delle commissioni addebitate per le transazioni effettuate, a partire dal 1° luglio 2018, tramite sistemi di pagamento elettronico mediante carte di credito, emesse da operatori finanziari soggetti all’obbligo di comunicazione previsto dall’articolo 7, sesto comma, del decreto del Presidente della Repubblica 29 settembre 1973, n. 605. Le disposizioni del presente comma si applicano nel rispetto delle condizioni e dei limiti di cui al regolamento (UE) n. 1407/ 2013 della Commissione, del 18 dicembre 2013, relativo all’applicazione degli articoli 107 e 108 del Trattato sul funzionamento dell’Unione europea agli aiuti “de minimis”» e «925. Il credito d’imposta di cui al comma 924 è utilizzabile esclusivamente in compensazione ai sensi dell’articolo 17 del decreto legislativo 9 luglio 1997, n. 241, a decorrere dal periodo d’imposta successivo a quello di maturazione».

Cosa si proponesse il Governo con questo ennesimo provvedimento di contrasto all’illegalità – macro e micro – del settore é ben evidenziato nella relazione all’emendamento del Governo n. 77.125 del 14 dicembre, ossia, «superare il sistema delle schede carburanti attualmente utilizzato ai fini della deducibilità dei costi relativi ai carburanti non acquistati tramite mezzi di pagamento elettronici, introducendo l’indeducibilità ai fini delle imposte dirette e l’indetraibilità ai fini IVA dei corrispettivi pagati in contanti. La norma é finalizzata a contrastare l’evasione fiscale legata alla tendenza da parte delle imprese a sopravvalutare i costi per carburanti al fine di ridurre la base imponibile e sovrastimare le operazioni passive IVA, sfruttando la mancata tracciabilità degli acquisti riportati sulla scheda carburanti».

Si tratta delle finalità specularmente espresse nel position paper di Unione Petrolifera del 15 settembre 2017, illustrato su/ ed allegato a/ Figisc Anisa News N. 24 del 28.11.2017: da un lato «intervenire sul consumatore prevedendo, ad esempio, la deducibilità delle spese per carburanti da parte degli operatori professionali solo nel caso di acquisti effettuati con sistemi di pagamento tracciabili (carte petrolifere o carte di debito/credito)» e dall’altro «prevedere il concorso dello Stato per sostenere i costi della commissione bancaria introducendo, ad esempio, un credito d’imposta a favore del gestore per le vendite effettuate con moneta elettronica»

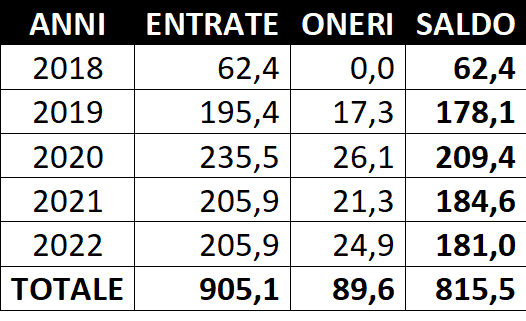

La stima dei recuperi erariali – sviluppata nella relazione del Governo all’emendamento 77.125 – ammonterebbe nel quinquennio 2018-2022 a 562,0 milioni di euro in relazione alla maggiore IVA ed a 343,1 milioni di euro in relazione alle maggiori imposte dirette nel quadriennio 2019-2022, in tutto un maggiore introito per 905,1 milioni di euro.

Ma, poiché «si stima che l’introduzione della norma comporti maggiori oneri per gli esercenti per 69 milioni di euro annui» – prosegue la relazione – «al fine di compensare tali maggiori oneri a carico dei distributori, la norma prevede anche l’introduzione di un credito di imposta in misura pari al 50 % delle commissioni bancarie pagate».

La stima del costo erariale del riconoscimento del credito d’imposta dei distributori é stimata in 89,6 milioni di euro nel quadriennio 2019-2022 [nel 2018, infatti, la norma non produce l’usufruibilità del credito di imposta].

Bilancio totale: 905,1 milioni di euro di maggiori entrate per recupero IVA ed imposte dirette da contrasto all’evasione fiscale, 89,6 milioni di euro di minori entrate per concessione del credito di imposta ai distributori, saldo +815,5 milioni di euro per l’Erario, laddove il costo di recupero di tale evasione é pari al 9,9 % delle somme recuperate.

TABELLA STIME ERARIALI MLN EURO

Nel provvedimento, tra l’altro, si deve notare che, mentre nei commi 922 e 923 si parla di «carte di credito, carte di debito o carte prepagate» quali titoli di tracciabilità necessari per il riconoscimento della deducibilità delle spese per carburanti, nel comma 924, ove si istituisce il credito d’imposta per i distributori si parla solo di «carte di credito», una probabile svista, dal momento che le stime di conto nella relazione illustrativa più volte citata calcolano il costo del credito stesso in relazione all’intero ammontare stimato delle spese delle famiglie e delle imprese, svista comunque da emendare per non creare dubbi interpretativi e/o contenziosi dati dalla preminenza della norma primaria su tutte le altre formulazioni sottostanti.

Fin qui, comunque, i conti del Governo.

Svilupperemo di seguito una mano di conti, tratta dalla concreta applicazione dell’obbligo della fattura elettronica sulla rete distributiva autostradale.

Quali gli elementi per sviluppare questo conto?

Si prenda un impianto con l’erogato medio per punto vendita dell’intera rete, oggi stimabile in 3,650 milioni di litri annui, che fanno un monte erogazioni giornaliero di 10.000 litri.

In autostrada il rifornimento medio é piuttosto basso in ragione dell’elevato sovrapprezzo rispetto alla rete ordinaria [sulle cui ragioni ed anomalie non ripetiamo discorsi già tante volte sviluppati], e la stima di circa 400 contatti per rifornimento al giorno approssima quasi al 100 % la realtà.

Di questi contatti, la platea dei soggetti con carta carburante é di circa il 17,5 %, ossia su 400 rifornimenti giornalieri, circa 70 sono a carta carburante, dal 1° luglio a fattura elettronica.

L’ammontare del rifornimento medio per questi soggetti viene prudenzialmente calcolato per un volume in litri più elevato della media dei contatti e fatto pari a circa 55 euro [calcolando il mix di vendite tra benzina (20 %) e gasolio (80 %) nella rete autostradale ed il prezzo medio nel 2018 di benzina (1,668 euro/ltro) e di gasolio (1,535 euro/litro), i volumi transabili per giorno sui clienti che usavano la carta carburante ed avranno dal 1° luglio bisogno della fattura elettronica possono essere stimati in 2.450 litri ed in euro 3.827,00.

Quanto alle spese di commissione esse sono la somma della commissione imposta dal gestore della carta e delle commissioni interbancarie e vanno dallo 0,7 allo 0,9 % del transato. Le stime del Governo tuttavia dello 0,3 %, ma supponiamo pure che il credito di imposta del 50 % valga davvero circa lo 0,4 %. Su 3.827,00 euro, gli oneri sarebbero nell’ordine dei 30,00 euro, il credito d’imposta sarebbe pari a 15,00, ossia il 50 % di 30,00 euro [sempre a valutazione giornaliera].

Il tempo necessario al buon fine della fattura elettronica – in condizioni ottimali di software, connessione e confidenza col programma – é di circa 5 minuti primi; per 70 fatture/giorno, il tempo addetto é di 5ore e 50’/giorno; il costo-lavoro addetto va da 10,60 euro/ora se in contratto di formazione a 17,70 euro/ora se in contratto ordinario: ossia per la fatturazione elettronica di un giorno, il costo-lavoro dell’addetto va, a seconda del regime contrattuale, da 62 a 103 euro a fronte di un recupero in termini di credito d’imposta stimabile in 15 euro.

In sintesi, il nuovo adempimento comporta oneri per la distribuzione dalle quattro alle sette volte superiori al beneficio fiscale sotteso alla norma.

Senza prendere in considerazione, peraltro, le problematiche operative relative, ad esempio, agli impianti selfizzati in orario notturno con la presenza di un solo addetto di presidio, conformemente agli indirizzi del Decreto interministeriale del 2015 sulla ristrutturazione della rete autostradale.

Se non intervenissero misure di semplificazione significative sul provvedimento, non sarebbe irriverente, quanto meno per il comparto autostradale, sostenere che [per fare il pendant alla «dolce sconfitta» di cui si é riferito in questo stesso numero di Figisc Anisa News più sopra, in merito all’ordinanza del Tribunale sulla vicenda ESSO & Retisti] la vicenda del riconoscimento parziale delle spese di commissione, visti i nuovi obblighi correlati ed i connessi costi, rischia di essere una «amara vittoria».

ANISA CONFCOMMERCIO