LA COMPETITIVITÀ DEI PREZZI NELLA RETE

— 5 Aprile 2016Lo studio recentissimamentemente elaborato da FIGISC ANISA CONFCOMMERCIO sulla competitività dei prezzi ha la finalità di verificare, alla luce dei prezzi di un periodo di osservazione un po’ più lungo di un anno [copre il periodo dal 17 febbraio 2015 al 21 marzo 2016], quale sia il grado di competitività media nazionale dei diversi marchi petroliferi e dei no-logo per i prodotti benzina e gasolio, i carburanti a più intenso consumo per autotrazione.

Tale mission viene assolta valutando una serie di indicatori significativi per singolo marchio – ciascuno pesato distintamente per prodotto, per modalità di servizio e consistenza della rete -, tra i quali si citano, ad esempio, a) le differenze di prezzo con la rete no-logo, b) con le altre reti petrolifere che hanno prezzi più bassi e, infine, c) con tutta la rete che ha prezzi più bassi, d) la consistenza percentuale della rete concorrente con prezzi più elevati ovvero meno elevati, e) il delta prezzo tra modalità servito e modalità self, e f) la differenza tra i prezzi praticati in rete ed i prezzi medi extrarete.

Come viene anche ripetuto nel Capitolo 2. Nota metodologica, il prezzo che è stato assunto per sviluppare l’analisi è il prezzo medio nazionale, ossia la risultante della media ponderata di tutti i prezzi praticati sul territorio nazionale dagli impianti per un determinato marchio e/o raggruppamento [come è quello dei no-logo] moltiplicati per il numero degli impianti che praticano ciascun singolo e diverso prezzo.

Questo prezzo medio nazionale è stato assunto come il prezzo del marchio [piuttosto che del raggruppamento nel caso dei no-logo] per ciascuno dei due prodotti e delle due modalità di servizio confrontate nello studio, ne costituisce, cioè, il prezzo della rete con quel marchio. Il concetto di «rete», infatti, sta ad indicare l’insieme degli impianti appartenenti ad un marchio che sono associabili ad un prezzo medio nazionale comune, in maniera indipendente dalle variabili locali. Non sono state oggetto di analisi le dinamiche territoriali a scala inferiore a quella nazionale [regioni, province o micromercati locali], dinamiche che possono variare anche significativamente i risultati su tali scale inferiori proprio in dipendenza delle variabili di prezzo e di rete presenti ad un livello subordinato.

Determinare il posizionamento di competitività delle diverse reti di marchio o raggruppamento al livello complessivo Italia è un criterio che – con l’eccezione del raggruppamento che associa i singoli no-logo che hanno logiche di scala individuali o relative ad un numero esiguo di impianti – può consentire di valutare con una certa approssimazione l’efficacia delle diverse strategie di massima commerciali di prezzo e di rete centralizzate dai marchi presenti sul territorio nazionale con molte centinaia o migliaia di impianti.

Quali sono, in estrema sintesi, i risultati solo di massima di tale indagine?

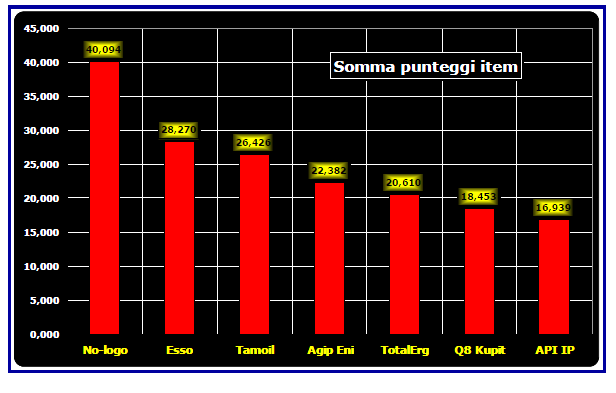

Anzitutto, una sorta di classifica dei marchi [tra essi incluso il raggruppamento indistinto dei no-logo, assunto collettivamente come fosse un singolo marchio] , compilata in base ad un certo numero di indicatori [per la precisione sono ventidue gli item che sono stati usati, con criteri di ponderazione che sono esposti nel citato Capitolo 2.], che assegnano dei punteggi decrescenti in diretta proporzione con le performances di competitività dell’uno o dell’altro marchio. Più la competitività è elevata – a criteri anche intuitivamente ovvii, ad esempio, se i differenziali di prezzo con la concorrenza sono nulli o ridotti, se la quota di rete concorrente con prezzi maggiori è maggiormente consistente, se il delta prezzo tra modalità di servizio, ovvero la differenza tra prezzi praticati e prezzi di extrarete, sono più ridotti – più alto è il punteggio assegnato in un range tra un valore minimo di zero ed un massimo di 3,5 [in realtà, considerato che sono sette le reti messe a confronto, si tratta di punteggi da 1 a 7, ponderati per le quote di impianti della rete di marchio relative ai singoli prodotti ed alle singole modalità di servizio].

Il posizionamento migliore è quello dei no-logo, che presentano i punteggi più performanti per tutti gli item, mentre nella parte medio alta – sia pure a distanza – si collocano in ordine decrescente Esso e Tamoil, è centrale la posizione di Agip Eni e TotalErg, mentre nella parte bassa si posizionano Q8 Kupit ed infine API IP.

Dall’esame dei punteggi assegnati per i singoli item si possono valutare tanto i punti di forza quanto quelli di debolezza competitiva delle singole reti/marchi, elementi tutti che sono altresì riportati analiticamente, sia nel Capitolo 3. Quadro sinottico, sia nelle singole schede di rete, dal Capitolo 4. al Capitolo 10., tra quelli di cui è composta l’intera relazione. Particolarmente significativi tra gli item sono – ancorché non gli unici – quelli relativi alla competitività «teorica» delle singole reti di marchio rispetto alle altre reti, tanto quelle petrolifere che quella dei no-logo, che registrano prezzi superiori od inferiori: ad esempio, che tutte le reti petrolifere [ossia che gli impianti ad essi teoricamente associabili] abbiano prezzi superiori al raggruppamento dei no-logo, oppure, in senso inverso, che tutte le reti [ossia che gli impianti ad essi teoricamente associabili] abbiano prezzi in modalità servito inferiori a quelli di Q8 Kupit, sono fattori di notevole rilievo.

Tuttavia, a modificare l’effetto – sia in senso migliorativo che peggiorativo – del livello della competitività teorica calcolata con gli item delle singole reti/marchi contribuisce la consistenza nazionale della rete [ossia della quantità di impianti associabili ad una singola rete/marchio]: è questo il fattore che concorre nel concreto in prima istanza a determinare le quote di mercato, al di là delle politiche commerciali e di prezzo più o meno efficaci e performanti, un aspetto abbastanza intuitivo che premia le reti più diffuse anche con indici di competitività non eccellenti a consolidare quote di mercato rispetto a reti più performanti, ma meno consistenti numericamente e quindi meno capillari.

Incrociando i dati della performance di competitività [cioè i punteggi complessivi degli item] con quelli della consistenza numerica di ciascuna delle reti/marchi, si può stimare, per quanto assai approssimativamente anche una aspettativa di ripartizione delle quote di mercato tra i competitors delle sette reti/marchi che sono state oggetto del confronto sviluppato nella presente relazione.

Si tratta pur sempre di una ripartizione di un mercato incompleto, in quanto, come riportato nel seguente Capitolo 2., Nota metodologica, le reti che sono state analizzate per il confronto rappresentano un campione che vale circa il 92 % [e non il 100 %] della rete distributiva complessiva che comunica i prezzi all’Osservatorio Prezzi del Ministero. E la stima così calcolata – che è, si ripete con insistenza, una valutazione sulla media nazionale – può avere degli scostamenti anche non trascurabili che sono il risultato delle variabili di prezzo e di rete su scala territoriale più ridotta [regioni, province, micro mercati locali], in dipendenza, cioè, sia delle politiche commerciali di dettaglio sui prezzi che di una più efficace o meno efficace difesa di mercato che di una diffusione differenziata nel territorio delle reti più direttamente concorrenziali e performanti.

In conclusione, la presente relazione non pretende affatto di rappresentare verità, o anche solamente teorie, esaustive che rappresentino il livello della competizione nel mercato, ma semplicemente, forse, un’approssimazione di massima ad un quadro generale che pure nei suoi limiti può offrire spunti di riflessione di non trascurabile rilievo.

L’intero studio è consultabile e scaricabile in formato pdf cliccando col mouse sul seguente titolo:

NEWSLETTER PREZZI 42_2016 COMPETITIVITA’_DEI_PREZZI_17.02.2015_21.03.2016