SE IL MARGINE DEL GESTORE DIPENDE DAL GAP SELF-SERVITO

— 26 Luglio 2015Sulle differenze di prezzo tra modalità «servito» e modalità «self» si è già detto abbondantemente – da ultimo in Figisc Anisa News N. 24 del 18.07.2015 – che «differenze di prezzo di tali entità e con un trend in incremento sono nient’altro che funzionali alla esigenza delle aziende petrolifere di “fare cassa”, ossia marginare di più».

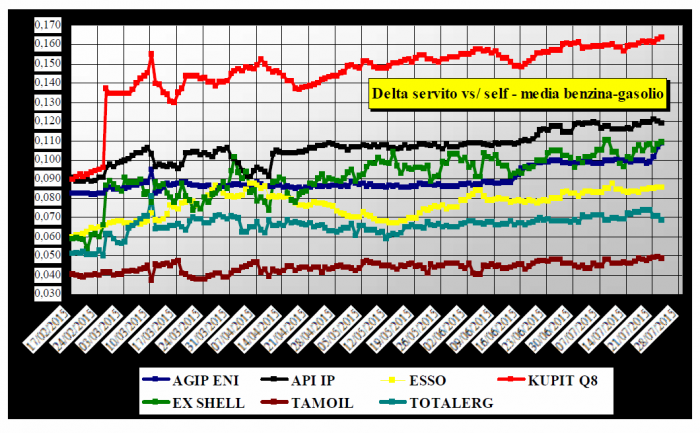

E a proposito del «trend in incremento», facciamo brevemente il punto per aggiornare la situazione dei differenziali e della loro escursione anche con i dati dell’ultima settimana; dal 17 febbraio al 23 luglio su base media nazionale i dati delle variazioni sono questi:

AGIP ENI, da una media di 0,083 euro/litro a 0,109 euro/litro: +0,026 euro/litro;

API IP, da una media di 0,091 euro/litro a 0,119 euro/litro: +0,028 euro/litro;

ESSO, da una media di 0,060 euro/litro a 0,086 euro/litro: +0,026 euro/litro;

Q8 KUPIT, da una media di 0,090 euro/litro a 0,164 euro/litro: +0,074 euro/litro;

ex SHELL, da una media di 0,059 euro/litro a 0,110 euro/litro: +0,051 euro/litro;

TAMOIL, da una media di 0,041 euro/litro a 0,049 euro/litro: +0,008 euro/litro;

TOTALERG, da una media di 0,051 euro/litro a 0,069 euro/litro: +0,018 euro/litro.

Grafico della dinamica delta servito vs/ self – 17.02-23.07.2015 – Euro/litro

Ma anche sul generico «fare cassa» appare assai opportuna una precisazione: il margine medio riconosciuto al gestore in forza degli accordi compagnie-categoria intervenuti [o non ancora intervenuti, o che mai interverrano] dipende in misura sempre maggiore dall’ampiezza del differenziale di prezzo tra modalità «servito» e modalità «self».

Basta fare una mano di conti per:

a) ricavare dal prezzo al consumo il margine lordo aziendale [prezzo meno imposte e quotazione internazionale dei prodotti] in ciascuna delle due modalità,

b) stimare una ripartizione media tra le quantità erogate nell’uno e nell’altro modo di servizio [grosso modo 25 % in «servito», 75 % in «self»],

c) calcolare i margini del gestore sempre in ciascuna delle due modalità e calcolarne la media ponderale,

d) infine, calcolare quanto margine medio ponderale del gestore è coperto dal differenziale di margine lordo aziendale del «servito» rispetto al «self».

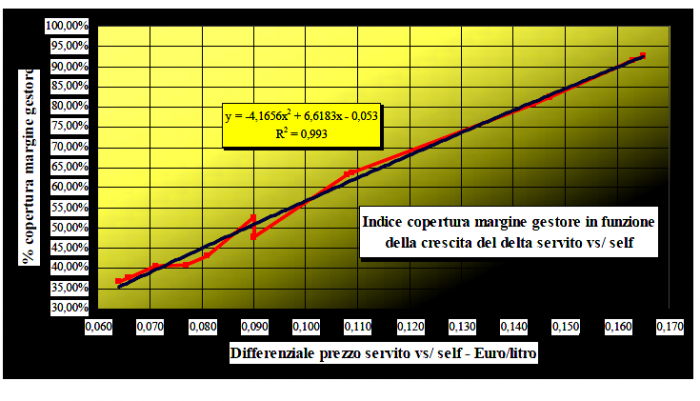

Se si fa una media degli ultimi cinque mesi, il risultato è che, a seconda del marchio – tra quelli con cui si sono stipulati gli ultimi accordi del 2014-2015 -, il differenziale netto tra i margini lordi aziendali «servito/self» copre tra il 37 % e l’82 % del margine medio del gestore del marchio, e più alto è il differenziale tra i prezzi più è consistente la quota del margine del gestore coperto da tale differenza. Se si valutano gli ultimi giorni – nei quali il differenziale è ancora aumentato – si può osservare che i valori di cui sopra aumentano dal 38 % al 93 %, ossia, più è aumentato il differenziale, più è aumentato il suo grado di copertura del margine medio ponderale del gestore.

Grafico del rapporto di copertura del margine medio del gestore in funzione del differenziale di prezzo servito vs/ self

Si dirà che in questo non c’è nulla di strano ed che è persino ovvio senza tante analisi inutili: più aumenta il prezzo in servito, più l’azienda margina, indipendentemente da dove poi accumuli o riversi tali marginalità. Ma NON É esattamente così semplice.

E che la questione non sia tanto banale è dato dal fatto che, nel mantenere così forti differenze tra i prezzi nelle due modalità e nell’accentuare tali differenze, le aziende mirano a due cose distinte:

a) a difendere e consolidare i margini lordi di base laddove i quantitativi di erogato sono sempre – e crescentemente – ampiamente maggioritari [«self»];

b) a spostare in misura crescente la ricerca delle marginalità per coprire l’onere del margine medio del gestore laddove i quantitativi sono sempre – e decrescentemente – ampiamente minoritari [«servito»] mediante una crescente maggiorazione del prezzo.

E allora – sia pure, come sempre, a titolo di pura opinione o semplice abbaglio di chi firma questo articolo – cosa diamine si vorrebbe dire sollevando questi interrogativi? Proviamo a farne cenno….

1) Che se è pur vero che – con tutte le riserve sulle grandi questioni di fondo [rete-extrarete, ghost, condizioni eque per competere] tutte puntualmente irrisolte – gli accordi intervenuti hanno avuto almeno il pregio di fissare il principio [sulla cui osservanza è indispensabile vigilare con mille occhi] che il margine del gestore è, almeno formalmente, intangibile rispetto a quanto determinato in sede negoziale collettiva, d’altra parte si è affidato al gestore, attraverso una «strana» logica di «rilancio del servito», il molteplice compito di a) trovarsi un margine meno penalizzante, b) di trovarlo pure, e ben più consistente per conto dell’azienda, c) dovendo collocare lo stesso prodotto ad un prezzo assai più elevato, e crescentemente elevato, e d) assai debolmente compensato da servizi o di scarso appeal per il consumatore [non facciamo neanche esempi…] o di inutile onerosità per il gestore [e anche qui non facciamo neanche esempi…].

2) In questo, francamente un po’ bizzarro ed azzardato, contesto la stabilità degli accordi sul «margine almeno formalmente intangibile» finisce per dipendere in misura determinante e crescente dalla capacità dell’azienda “A” o “B” di realizzare marginalità giocando sull’aumento del delta prezzi tra le due modalità di servizio: ossia da una situazione che, proprio in funzione di uno spread crescente di prezzi, è difficile possa contare su potenzialità, alla lunga, sia di successo che di durata, avendo in sé i fattori della propria debolezza.

3) Le ragioni che fanno dubitare della potenzialità in prospettiva di successo sono date dal fatto che il consumatore è ormai sempre maggiormente sensibile al prezzo – anche a fronte di un’offerta concorrenziale imponente ed aggressiva! – e che, lungi dall’essere suscettibile di essere riconvertito dal «self» al «servito» – con qualche gadget o addirittura con la pulitura del parabrezza in cambio di qualcosa come 10-15 cent/litro in più – l’automobilista che si serve da sè, è piuttosto quasi scontato che un «effetto Laffer» [cioè, più sale il delta meno «servito» si vende] svii anche l’automobilista abituato a farsi servire o meno sensibile al prezzo.

4) Le ragioni che fanno dubitare della potenzialità di durata sono che, una volta che le aziende passeranno dalla attuale fase di «mordi» a quella di «fuggi» – ossia si paleserà la difficoltà di fare centro sui volumi delle vendite in «servito» con prezzi sempre più elevati e si realizzerà la difficoltà di fare centro anche sui margini delle vendite in «servito», con un abbassamento conseguente della quota del margine medio del gestore coperta da tali marginalità -, ricominceranno altre variabili commerciali ed altre iniziative aziendali di questo o quel marchio, con un elevatissimo rischio a) primariamente di una rimessa in discussione della famosa «intangibilità del margine» e, b) in stretta connessione, di una «riliquefazione» della contrattazione collettiva verso la ripresa della pratica – oggi parzialmente arginata – del «one to one» sui gestori.

Ecco perché quanto riferivamo più sopra in merito alla crescente dipendenza della copertura del margine medio del gestore dalle marginalità aziendali sullo «spread servito vs/ self» non è affatto banale né per nulla tranquillizzante.

[G.M.]