ENI: BUONI RISULTATI. QUOTA MERCATO RETE AL 25,2 %

— 30 Ottobre 2017Alla presentazione del rendiconto del terzo trimestre 2017 e del periodo gennaio-settembre, l’AD di ENI ha così commentato i risultati del gruppo:

“Nel terzo trimestre abbiamo conseguito risultati eccellenti con un utile operativo quasi quadruplicato, un risultato netto in aumento di oltre € 700 milioni ed un flusso di cassa operativo in netta crescita rispetto al terzo trimestre del 2016. Gli investimenti seguono nel contempo un andamento in linea con le aspettative, con una riduzione nel corso dell’intero anno di circa il 18% rispetto al 2016.

Nel 2017 otterremo una copertura organica degli investimenti e dei dividendi, interamente corrisposti per cassa, in corrispondenza di un prezzo Brent di 60$/bl, come annunciato a inizio anno, 45$ tenendo conto delle operazioni legate al nostro dual exploration model. Questi risultati sono stati raggiunti grazie ai progressi compiuti nella realizzazione della nostra strategia.

Nell’Upstream la produzione di idrocarburi è cresciuta del 7% al netto dei tagli imposti dall’Opec e dell’effetto prezzo. I business Downstream di raffinazione e chimica raddoppiando il risultato superano le aspettative beneficiando del nuovo assetto industriale ottimizzato in grado di cogliere le opportunità di crescita del mercato. In G&P abbiamo raggiunto il pareggio strutturale e prevediamo un risultato positivo nell’intero anno.”

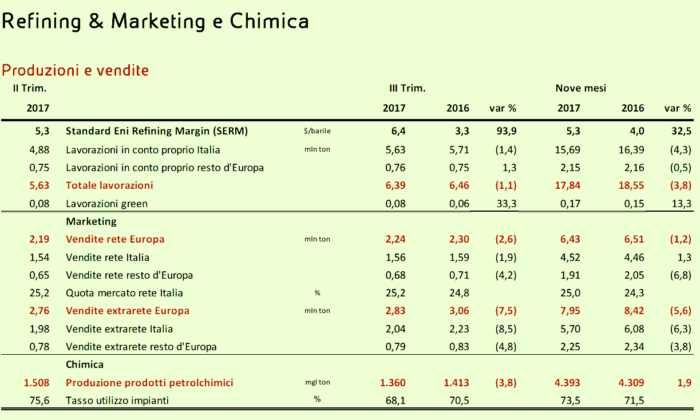

Nel dettaglio della branca Refining & Marketing e Chimica, così testualmente riporta la relazione:

«Nel terzo trimestre 2017 il settore Refining & Marketing e Chimica ha conseguito l’utile operativo adjusted di € 337 milioni (€ 878 milioni nei nove mesi) quasi raddoppiato rispetto al trimestre 2016 (+73% rispetto ai nove mesi 2016).

Il business Refining & Marketing ha registrato l’utile operativo adjusted di € 224 milioni nel terzo trimestre 2017, più che raddoppiato rispetto al terzo trimestre 2016 (€ 455 milioni nei nove mesi 2017, +117%) grazie alle continue azioni di riduzione del margine di raffinazione di breakeven, confermato inferiore a 4 $/barile in media per il 2017, che hanno consentito di beneficiare appieno del positivo andamento dello scenario che si è decisamente rafforzato nel corso del terzo trimestre.

Le azioni di ottimizzazione definite e le minori fermate manutentive degli impianti a Milazzo hanno consentito di limitare le perdite attese dovute all’indisponibilità dell’impianto EST a Sannazzaro e l’evento di forza maggiore che ha costretto alla fermata della raffineria di Livorno a settembre. Nel trimestre i risultati del marketing sono in linea con il terzo trimestre 2016; nei nove mesi i risultati beneficiano del positivo andamento del primo semestre in particolare sulla rete Italia in termini sia di margini sia di volumi.

Nel terzo trimestre 2017 il margine indicatore Eni (Standard Eni Refining Margin – SERM) ha quasi raddoppiato il suo valore rispetto al terzo trimestre 2016, attestandosi a 6,4 $/barile (+32,5% a 5,3 $/barile nei nove mesi) grazie alla tenuta degli spread dei prodotti rispetto alla carica petrolifera.

Le lavorazioni di petrolio e di semilavorati in conto proprio sono state di 6,4 milioni di tonnellate in lieve flessione rispetto al terzo trimestre 2016 (-1,1%; -3,8% nei nove mesi) per effetto dell’indisponibilità dell’impianto EST presso la raffineria di Sannazzaro e della fermata di Livorno per forza maggiore. Tali variazioni sono state quasi interamente compensate dalle migliore performance di Milazzo per effetto delle minori fermate e di Taranto.

I volumi di lavorazione green presso la green refinery di Venezia sono aumentati del 33,3% nel terzo trimestre (13,3% nei nove mesi).

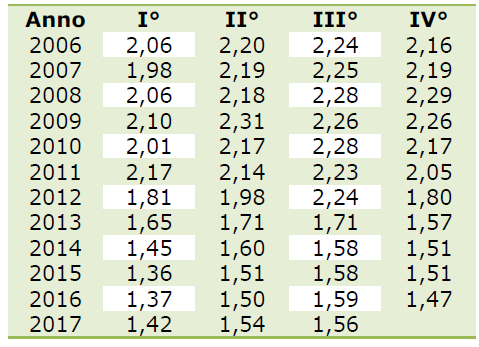

VENDITE RETE MLN TONN.

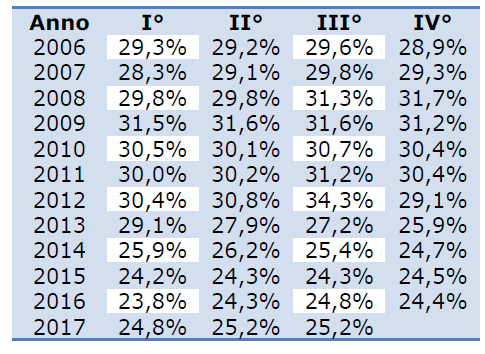

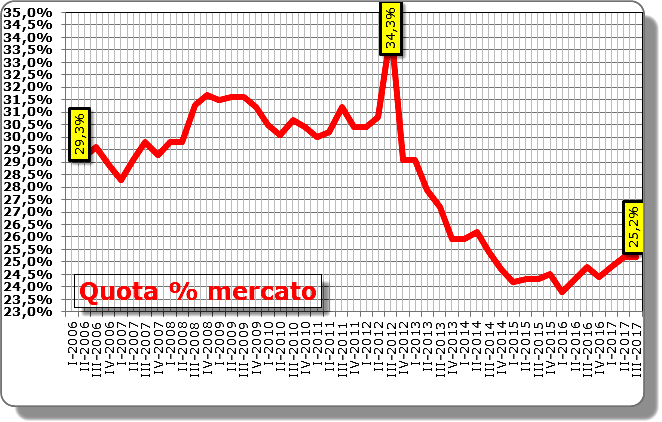

Le vendite rete in Italia pari a 1,56 milioni di tonnellate nel terzo trimestre 2017 sono in diminuzione dell’1,9% (4,52 milioni di tonnellate, +1,3% nei nove mesi) in un contesto di consumi decrescenti a causa di minori volumi commercializzati in particolare sul segmento autostradale. La quota di mercato del trimestre si è attestata a 25,2% in aumento rispetto al terzo trimestre 2016 (24,8%).

QUOTA % MERCATO RETE

Le vendite extrarete in Italia pari a 2,04 milioni di tonnellate sono in diminuzione dell’8,5% rispetto al terzo trimestre 2016 (-6,3% rispetto ai nove mesi 2016). Minori volumi commercializzati di gasoli, bunker e oli combustibili sono stati in parte compensati da maggiori volumi di jet fuel.

Le vendite rete ed extrarete nel resto d’Europa sono in calo complessivamente del 4,5% nel terzo trimestre (-5,2% nei nove mesi) rispetto al periodo di confronto, per effetto della cessione di attività nell’Europa dell’Est e per minori volumi commercializzati in Francia e Austria, parzialmente compensati da maggiori vendite in Svizzera.

Le produzioni di prodotti petrolchimici di 1.360 mila tonnellate nel terzo trimestre sono in riduzione del 3,8% principalmente per effetto delle fermate non programmate di alcuni impianti; nei nove mesi le produzioni pari a 4.393 mila tonnellate sono in crescita dell’1,9%.»

ANDAMENTO TRIMESTRALE QUOTA % MERCATO