ENI PRIMO TRIMESTRE: VENDITE STABILI, MA CALO QUOTA MERCATO

— 16 Maggio 2016Riportiamo dalla Relazione sui risultati del primo trimestre 2016 di ENI, approvata dal CdA del 28 aprile, i passaggi significativi per la divisione Refining & Marketing:

<<Risultati

Nel primo trimestre 2016 il settore Refining & Marketing ha conseguito l’utile operativo adjusted di € 66 milioni con un peggioramento di € 26 milioni rispetto al primo trimestre 2015 (-28,3%). La variazione è dovuta al calo del margine di raffinazione (-44,8% il Standard Eni Refining Margin – SERM, che si attesta a 4,2 $/bl rispetto 7,6 $/bl del periodo di confronto), parzialmente compensato dalle azioni di ottimizzazione ed efficienza.

In miglioramento i risultati dell’attività di Marketing grazie alla ripresa dei margini commerciali rispetto ai valori depressi del periodo di confronto.

L’utile operativo adjusted del trimestre è ottenuto con una rettifica positiva per gli special item di € 67 milioni riferita alle svalutazioni di investimenti di periodo su asset precedentemente svalutati (€ 13 milioni), all’accantonamento di oneri ambientali (€ 26 milioni), alla componente valutativa dei derivati su commodity e cambio correlato (oneri di € 25 milioni nel trimestre) privi dei requisiti formali per essere trattati in hedge accounting.

L’utile netto adjusted del trimestre di € 44 milioni evidenzia una riduzione di € 27 milioni rispetto al

periodo di confronto per effetto della riduzione del risultato operativo e dei minori proventi da partecipazioni.

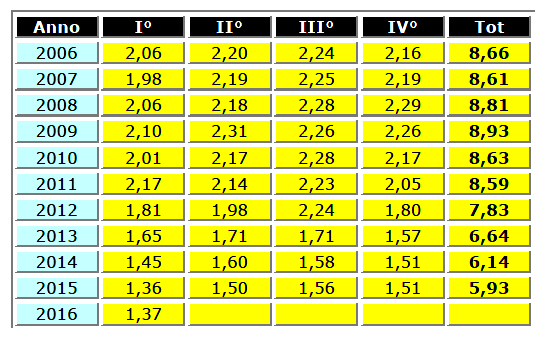

VENDITE IN RETE MLN TON

Andamento operativo

Nel primo trimestre 2016 il margine indicatore Eni (Standard Eni Refining Margin – SERM) ha quasi dimezzato il suo valore a 4,2 $/barile (rispetto a 7,6 $/bl del trimestre 2015) per effetto dell’indebolimento delle quotazioni relative del diesel.

In tale contesto le lavorazioni di petrolio e di semilavorati in conto proprio sono state di 5,90 milioni di tonnellate, in riduzione del 14,6%; a perimetro omogeneo, escludendo l’effetto della dismissione della quota di partecipazione nella raffineria CRC in Repubblica Ceca finalizzata il 30 aprile 2015, le lavorazioni del primo trimestre sono diminuite del 7,7%. In Italia il calo delle lavorazioni (-8,5%) riflette le essenzialmente gli effetti di fermate per manutenzione programmata depresso gli impianti di Sannazzaro e Taranto. Stabili rispetto al periodo di confronto i volumi di lavorazione di oli vegetali per la produzione di biocarburanti presso la green refinery di Venezia.

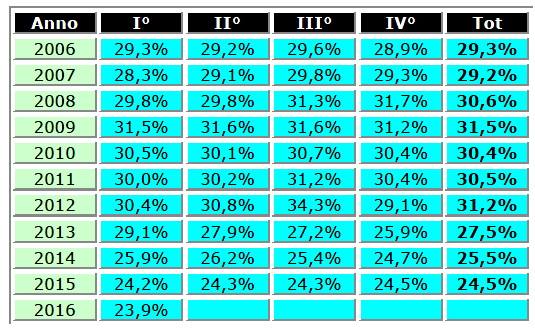

Le vendite rete in Italia di 1,37 milioni di tonnellate del trimestre sono in linea [N.d.R.: 1,36 nel primo trimestre 2015, 1,51 nel quarto trimestre 2015]. La quota di mercato del trimestre si è attestata al 23,9%, in flessione di 0,6 punti percentuali rispetto al primo trimestre 2015 [N.d.R.: a noi risulta, sulla base delle precedenti Relazioni aziendali, -0,3 punti percentuali sul primo trimestre 2015 e 0,6 punti percentuali sul quarto trimestre 2015].

QUOTE MERCATO RETE

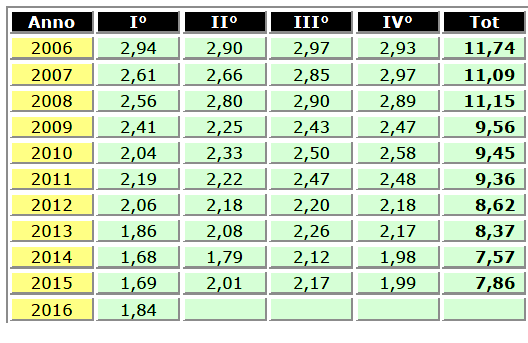

Le vendite extrarete in Italia di 1,84 milioni di tonnellate hanno registrato un aumento dell’8,9% rispetto al primo trimestre 2015 [N.d.R.: 1,69 nel primo trimestre 2015, 1,99 nel quarto trimestre 2015]. Le maggiori vendite di benzina, gasolio e oli combustibili bunker sono state parzialmente assorbite dai minori volumi commercializzati di jet fuel e bitumi.

Le vendite rete ed extrarete nel resto d’Europa sono diminuite rispetto al periodo di confronto per effetto essenzialmente della cessione delle attività in Romania, finalizzata nel febbraio 2015, e delle attività in Repubblica Ceca e Slovacchia, finalizzate nel luglio 2015.

Stabili i volumi commercializzati negli altri mercati di presenza.>>

VENDITE IN EXTRARETE MLN TON

Vendite in rete stabili, dunque, con un modestissimo incremento delle vendite rete Italia [+0,74 %], mentre è fortemente marcato il dato delle maggiori vendite in extrarete [+8,87 %]; aumento della marginalità del marketing [legato all’incremento della forbice del prezzo tra self e servito sulla rete], ma anche un calo delle quote di mercato, che perdono 0,6 punti percentuali sul precedente trimestre: questi i dati salienti.

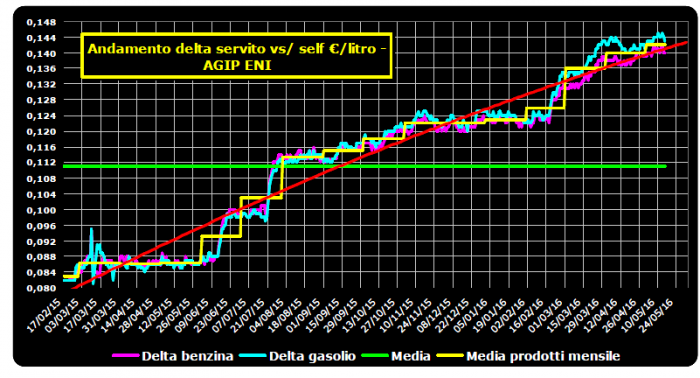

Un calo delle quote di mercato da noi previsto, ancorché sottovalutato nella stima; su Figisc Anisa News N. 8 del 22.03.2016, infatti, avevamo scritto «….perché è ovvio che se il delta prezzo sul servito diventa troppo alto quel prezzo diventa privo di appeal anche per lo “zoccolo duro” degli aficionados del servito, quindi i volumi venduti si contraggono, quindi ci sono meno risorse per limare i prezzi in self, quindi anche questi volumi si contraggono ed i risultati in termini di quote di mercato calano di alcuni decimi di punto [ad esempio, se si dovesse valutare cosa succede nel primo trimestre 2016 per una primaria azienda a seconda del corso dei prezzi (considerati in funzione del delta tra le due modalità, dal delta con i no-logo e la rete concorrente di marchio, si può ipotizzare fondata una flessione di tre decimi di punto, salvo errori & omissioni di alcuni (non di tutti) competitori, ma si vedrà a suo tempo]».

E, in effetti, il delta tra le due modalità di servizio e tra i due prodotti maggioritari gasolio e benzina – su dato medio nazionale dei prezzi medi ponderati dell’Osservatorio Prezzi MISE – è salito da 0,123 euro/litro a gennaio, a 0,126 a febbraio ed a 0,136 a marzo, valore salito, peraltro, a 0,140 ad aprile ed a 0,142 nella prima quindicina di maggio.

DELTA PREZZO SERVITO/SELF – €/LITRO

Confermando quanto già recentemente affermato da STAFFETTA QUOTIDIANA [si veda anche Figisc Anisa News N. 12 del 11.05.2016] «….dal punto di vista dei numeri la politica di Eni non sembra cambiata rispetto a un anno fa. Anzi. Anche nel primo trimestre del 2016 la quota di mercato rete ha continuato a ridursi, scendendo sotto il 24% e allontanandosi ancora dalla fatidica quota 30, mentre le vendite in extrarete sono aumentate di quasi il 9% arrivando a 1,84 milioni di tonnellate. Segno di una preferenza “oggettiva” per i volumi purchessia rispetto alla “cura” della rete a marchio. Sul fronte prezzi, il divario tra self e servito non ha fatto che aumentare: dai quasi 9 centesimi al litro della primavera 2015 si è passati in estate a 10, poi a 11-12 tra l’autunno e l’inverno, per salire negli ultimi due mesi intorno ai 14 centesimi (elaborazioni Staffetta su dati Osservaprezzi).

Si privilegia dunque l’extrarete alla rete e il self (Iper h24?) al servito.

Dal punto di vista dell’automobilista, un sovrapprezzo medio di 14 centesimi è eccessivo, anche se, come gestore, mi presento in smoking e guanti bianchi…».