PREZZI E VENDITE, IL CANE CHE SI MORDE LA CODA

— 23 Marzo 2017

Si è già avuto modo di notare ampiamente («Autostrada: vendite benzina e gasolio, carichi di traffico, caratteristiche rete distributiva», uno studio ANISA dell’ottobre 2016) il forte nesso tra andamento delle vendite e livello dei prezzi nella rete autostradale.

In quello studio si diceva, testualmente, che «Il delta prezzi tra rete autostradale e rete ordinaria – che ha, entro certi limiti, una sua giustificazione economica nei maggiori costi del servizio continuativo dei punti vendita autostradali – è andato continuamente divaricandosi nel tempo per effetto di complesse dinamiche specifiche, quali, ad esempio, l’incidenza crescente delle royalty corrisposte ai Concessionari di tratta, la dipendenza dalla concorrenza della rete ordinaria, con le sue peculiari situazioni di assetto del mercato e di politiche di pricing – sia di natura progressivamente strutturale (il peso assunto dalle reti di operatori indipendenti con aggressive politiche di prezzo), sia di incidenza estemporanea (non è improprio ricordare episodi come la campagna degli “scontoni” dei week end estivi del 2012) -, lo spread progressivo dei prezzi tra modalità di servizio, ecc.

Con diversa incidenza a seconda dei periodi, nel periodo 2000-2015, il delta prezzi medio [tra benzina e gasolio, ed in funzione del mix dei volumi dell’uno o dell’altro prodotto rispetto al totale delle vendite, con la rete ordinaria è cresciuto in autostrada di molte volte [da 0,5±1,0 cent/litro a 14,0 cent/litro (nel 2016 si raggiungono sistematicamente valori ancor più elevati).

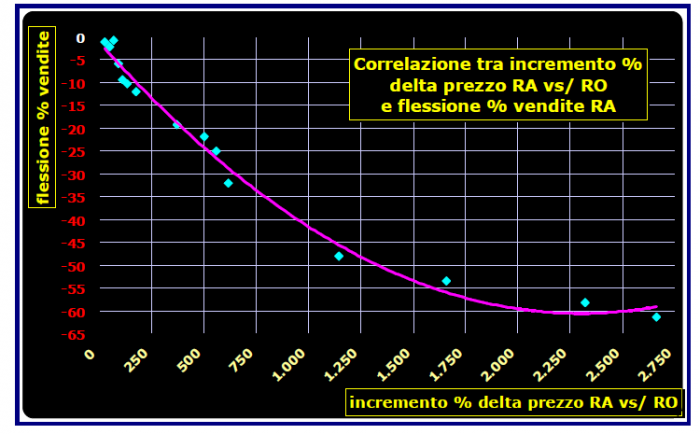

La correlazione tra flessione progressiva delle vendite ed incremento del delta prezzo tra RA e RO (rispettivamente, Rete Autostradale e Rete Ordinaria) presenta valori estremamente elevati: vi è una elevatissima proporzionalità inversa, ossia, più aumenta il delta prezzo più calano le vendite».

DELTA PREZZO E CALO VENDITE – NAZIONALE

Considerazioni tutte assolutamente confermate.

Sul delta prezzi, inoltre, si sono prese in esame 75 rilevazioni settimanali – dal 16.09.2015 al 08.03.2017 – sui prezzi praticati in autostrada (self e servito) e su quelli praticati nella media di tutta la rete e nella media delle pompe bianche (sempre distinguendo tra le modalità self e servito), calcolando le relative differenze.

I risultati medi del periodo – ossia il delta prezzo, espresso in cent/litro – sono, assai significativamente, i seguenti:

1) delta medio benzina self RA vs/ benzina self RO: 11,9 €c

2) delta medio benzina servito RA vs/ benzina servito RO: 15,1 €c

3) delta medio benzina self RA vs/ benzina self pompe bianche: 14,3 €c

4) delta medio benzina servito RA vs/ benzina servito pompe bianche: 24,6 €c

5) delta medio benzina servito RA vs/ benzina self pompe bianche: 27,5 €c

6) delta medio gasolio self RA vs/ gasolio self RO: 11,7 €c

7) delta medio gasolio servito RA vs/ gasolio servito RO: 15,4 €c

8) delta medio gasolio self RA vs/ gasolio self pompe bianche: 14,3 €c

9) delta medio gasolio servito RA vs/ gasolio servito pompe bianche: 25,3 €c

10) delta medio gasolio servito RA vs/ gasolio self pompe bianche: 30,7 €c

Peraltro, dall’inizio del periodo di osservazione (settembre 2015) alla fine (marzo 2017) i valori del delta sono rimasti sostanzialmente stabili (aumento contenuto entro 1 cent/litro) per la modalità self, ma in modalità servito sono aumentati di circa 4-5 cent/litro rispetto alla generalità della RO e di circa 7 cent/litro rispetto alle pompe bianche.

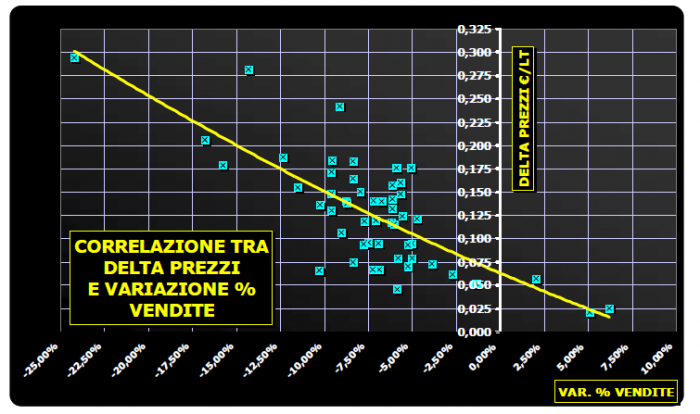

Che la relazione tra delta prezzi e dinamica delle vendite sia ormai un fatto «strutturale» ineludibile lo dimostra anche una campionatura effettuata su oltre 50 province (per la precisione 52), in cui sono state confrontate le differenze tra il prezzo della rete autostradale e quello medio della rete ordinaria nella provincia di appartenenza con l’andamento delle vendite dei primi dieci mesi del 2016 sullo stesso periodo del 2015: delta prezzo e variazione percentuale delle vendite sono strettamente correlati, ossia, in oltre il 75 % dei casi maggiore è il valore del delta prezzo RA vs/ RO, maggiore è la flessione percentuale delle vendite da un anno all’altro nel periodo gennaio-ottobre.

DELTA PREZZO E CALO VENDITE – CAMPIONE PROVINCE

Vi è in questi dati un significativo paradosso, la cui evidenza, però, è consapevolmente sottaciuta: in un mercato, come quello autostradale, che è stato concepito da Concessionari e Compagnie petrolifere come «strutturalmente “captive”», ossia pressoché «privo di concorrenza», «chiuso», proprio per la caratteristica di rendere «captive» l’utente di tale rete, ossia «prigioniero» – una volta incanalato in essa – dell’assenza di alternative al livello del prezzo dei beni e dei servizi ivi praticato (è la logica, del resto, che ha ispirato la durevole aspettativa ed il conseguente abuso – nel domandare e nell’offrire – delle royalty sui prodotti oil e sui beni e servizi beverage & food), un’aliquota crescente di consumatori si è via via parzialmente «affrancata» – complice anzitutto la crisi economica -, rivolgendosi per gli stessi beni al mercato/canale esterno a quello «captive».