PREZZO CESSIONE RETE-EXTRA: ZAVORRA COMPETITIVA INCOLMABILE

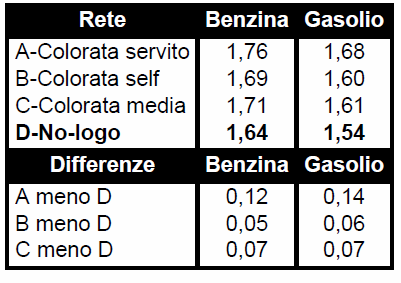

— 22 Gennaio 2015Se si prendono le stime delle medie annue nazionali del 2014 di alcuni prezzi al consumo – valutati per il circuito della rete di marchio «colorata» e per quello dei no-logo piuttosto che grande distribuzione, nel primo caso, tra modalità servita e modalità self -, salta all’occhio il divario che la rete colorata ha verso la rete indipendente non solo rispetto ovviamente alla modalità servita, ma anche rispetto alla modalità self: sulla prima il delta è nell’ordine di 1214 cent/litro, sulla seconda il delta scende sui 56 cent/litro [si sta ragionando di medie, perché sui valori minimi del self, corrispondenti ai prezzi praticati negli impianti ghost di marchio, c’è corrispondenza], e facendo una media sul mix delle quantità vendute a seconda della modalità di servizio, il delta si attesta su circa 7 cent/litro.

Medie annue prezzi 2014 e differenze

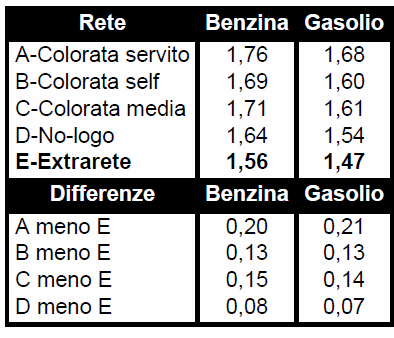

Se questo vale per i prezzi finali, il valore medio annuo 2014 delle quotazioni per il circuito extrarete [più basso al Nord, più alto al Sud ed Isole] si attestava su 1,56 euro/litro per la benzina e su 1,47 per il gasolio. Le differenze tra prezzi di vendita nella rete di marchio e prezzi di cessione all’extrarete va da un minimo di 13 cent/litro [self] ad un massimo di 2021 cent/litro [servito], con una media di 1415 fra le due modalità; la differenza tra i prezzi del circuito no-logo ed il prezzo di cessione all’extrarete è la metà: tra 7 ed 8 cent/litro.

Si tratta sempre di valori medi, in quanto il prezzo extrarete, fissato sul cosiddetto «Platt’s + x» varia non solo per area territoriale, ma può assumere anche valori abbastanza divergenti: certe rilevazioni fissano forchette tra 2,4 e 3,6 cent/litro SIVA a seconda della macroarea, ma vi sono casistiche, con l’abbondanza di prodotto che circola, anche a «Platt’s meno»…..

Differenze prezzi rete/extrarete

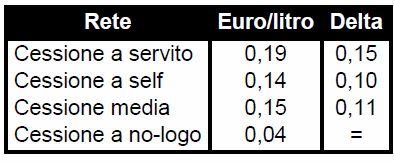

Togliendo i margini del gestore [una media inferiore ai 4 cent/litro ivati, calcolati in base alla diversa consistenza tra servito e self in base ai quantitativi medi di vendita in ciascuna modalità e tenendo conto del contributo del gestore alla scontistica più elevata del self], in sostanza risulta che IL PREZZO DI CESSIONE ALLA RETE COLORATA É SUPERIORE A QUELLO RISERVATO AI NO-LOGO NELL’ORDINE MEDIAMENTE DI 11 CENT LITRO, TRA UN MINIMO DI 10 ED UN MASSIMO DI 15.

E anche qui – tra l’altro – valgono le considerazioni fatte più sopra a proposito di «Platt’s + x» e di «Platt’s meno» che possono influenzare il differenziale di qualche ulteriore centesimo.

Prezzi di cessione e differenza

È questa la «zavorra» che grava sulla concorrenzialità della rete di marchio e che mette fuori mercato senza appello il gestore, vincolato dall’acquisto in esclusiva e dal contratto di comodato, in forza delle diverse e fortissime differenze dei prezzi di cessione riservati ai diversi soggetti in competizione sullo stesso mercato [e si badi che abbiamo, giova ripeterlo, sempre parlato solo di medie….]. Una differenza del prezzo di cessione è solo parzialmente giustificata tra chi effettua in proprio gli investimenti e chi opera in regime di affidamento dell’impianto di terzi.

Come abbiamo già rilevato altre volte, la questione è che è difficilmente sostenibile sul piano dei fondamentali economici e patrimoniali che nella cessione dei prodotti il premio pagato dal gestore al fornitore [a copertura di costi e margini] nella rete di marchio sia di QUATTRO, CINQUE VOLTE quello corrisposto nella rete indipendente, così come è difficilmente sostenibile che la rete indipendente copra investimenti e costi e realizzi un margine con un ricarico che è pari alla metà o ad un terzo rispetto al ricarico effettuato dalle compagnie nella propria rete ai gestori, anche se può lavorare con erogati che sono ragionevolmente doppi o più rispetto a quelli medi della rete marchiata.

Il prezzo di cessione agli impianti no-logo e GDO sì e no copre i costi della logistica di spettanza del segmento con un margine irrisorio, non certo i costi di struttura ed è quindi abbastanza evidente che UNA PARTE NON TRASCURABILE DI COSTI COMPLESSIVI DI SPETTANZA DEL SEGMENTO SONO STATI ADDOSSATI AL CIRCUITO DELLA RETE COLORATA, senza contare che una serie di costi promozionali e di marketing [la cui incidenza vale un paio di centesimi/litro] sono il sottoprodotto spurio di una concorrenza indotta proprio dall’esasperazione competitiva della differenza del prezzo tra i due diversi canali.

Entrambi i fattori – se ricondotti ad equità e razionalizzati – potrebbero contribuire a riequilibrare di alcuni centesimi il gap del prezzo di cessione e, conseguentemente, i prezzi finali, conferendo una più accessibile competitività della rete di marchio sul mercato.

Che questa inversione di tendenza accada spontaneamente, o possa essere gestita dentro il contesto delle relazioni commerciali tra gestori e le stesse compagnie petrolifere che riforniscono la rete bianca, appare abbastanza improbabile: serve un serio intervento legislativo, a partire dalle norme che già ci sono in ordine alle «eque condizioni per competere» ed al ripristino delle regole della concorrenza, sul quale politica ed Authority, per varie motivazioni intuibili [si pensi al nesso con le imposte, per attenuare l’impatto delle quali si gioca a nascondino dietro libertà di mercato, concorrenza, ulteriori liberalizzazioni, ecc.], hanno sensibilità pressoché pari a zero.

Intanto il peso di questa zavorra sta diventando incolmabile e si avvita in un loop malefico, perché man mano che aumentano i volumi venduti a prezzo stracciato cresce il peso dei costi addossati alla rete con l’effetto di far crescere ulteriormente il micidiale divario.